「経営通信2018年11月号」を発行しました

特集記事は、特例事業承継税制を活用しようです。

後継者の自社株の税負担がゼロに

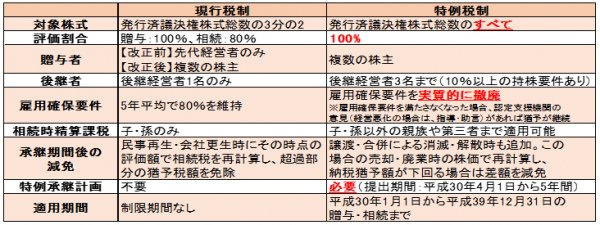

先代経営者が後継者に非上場株式等を贈与・相続した場合に、その納税の猶予を受けることができる従来の事業承継税制では、納税猶予の対象となる株式数、評価額の割合、雇用要件の確保などに様々なリスクや不便さがあり、適用を見合わせる例もありました。

新たに創設された「特例事業承継税制」では、現行税制の要件を大幅に見直して、不便さの解消を図り、大変利用しやすくなっています。

特に、対象株式数の上限撤廃(現行税制は3分の2まで)と、猶予対象の評価割合が100%(現行税制は贈与100%、相続80%)になったことで、後継者が取得する自社株式への贈与税・相続税の負担がゼロにできることが、大きなメリットとなりました。

納税猶予を受けるための手続きの流れ

特例税制の適用を受けるためには、「都道府県知事の認定」「税務署への申告」の手続きなどが必要となります。

(1)承継計画の策定

まずは、「承継計画」を策定します。この計画は、平成30年4月1日から平成35年(2023年)3月31日までの間に、認定経営革新等支援機関の指導・助言を受けて作成したもので

なければなりません。その「承継計画」は、都道府県への提出が必要になります。

※平成35年(2023年)3月31日までに相続・贈与を行う場合、相続・贈与後の承継計画提出も可能です。

(2)贈与又は相続の実行

平成39年12月31日までに、実際に相続又は贈与を行います。

※平成30年1月1日以降の相続・贈与が対象です。

(3)適用要件を満たしていることの認定を受ける

相続・贈与後は、都道府県に申請し、認定を受けます(承継計画を添付します)。

【申請期限】

◎贈与税の納税猶予 : 贈与翌年の1月15日まで

◎相続税の納税猶予 : 相続開始日後8ヶ月以内

(4)税務署への申告

認定書の写しとともに、贈与税又は相続税の申告書を提出します。

※贈与税の納税猶予の場合で、相続時精算課税制度の適用を受ける場合には、その旨を明記します。

(5)申請後も届出等が必要

申告後についても、5年間は、毎年、都道府県への報告と

税務署への届出など所定の手続きが必要になります。