経営通信2024年6月号「所得税・住民税の『定額減税』のポイント」

所得税・住民税の『定額減税』のポイント

給与計算担当者は従業員の扶養親族等をしっかり確認!

所得税・住民税の定額減税は、令和6年分の合計所得金額が1,805万円以下(給与収入のみの場合、給与収入2,000万円以下)の人と、その一定の配偶者を含む扶養親族1人につき、 4万円(所得税3万円・住民税1万円)を控除するものです。

(1) 「扶養控除等申告書」を確認する

源泉徴収税額からの控除は、令和6年6月1日以後最初の給与等 (賞与を含む)の支払日までに提出された「扶養控除等申告書」に記載された情報に基づいて行います。

(2) 扶養親族を確認する

減税額の計算対象となる扶養親族は、「扶養控除等申告書」に記載された納税者本人と生計を一にする合計所得金額が48万円以下の者です。扶養親族のうち、16歳未満の者については、6月1日以後最初の給与等の支払日までに、従業員から新たに「源泉徴収に係る申告書」の提出を受けて減税額の計算対象に加えます。

(3) 配偶者を確認する

減税額の計算対象となる「同一生計配偶者」とは、「合計所得金額が1,805万円以下の者(納税者本人)と生計を一にする合計所得金額が48万円以下の配偶者」です。

ただし、「扶養控除等申告書」の記載情報だけでは、該当する配偶者を正しく把握することができないため、次の点に注意しましょう。

① 「扶養控除等申告書」に記載された「源泉控除対象配偶者」のうち、合計所得金額が48万円超の配偶者は、減税額の計算対象になりません。この場合、配偶者本人が定額減税の対象となります。

② 「扶養控除等申告書」に記載のない「合計所得金額が900万円を超える納税者本人の同一生計配偶者」については、原則として、年末調整で減税されます。ただし、令和6年6月1日以後最初の給与等の支払日までに「源泉徴収に係る申告書」の提出を受けた場合には、納税者本人の源泉徴収税額から減税することができます。

(4) 扶養親族等に異動があった場合

定額減税の実施後(令和6年6月1日以後)に、扶養親族等の異動により減税額に変更が生じた従業員については、年末調整で調整します。

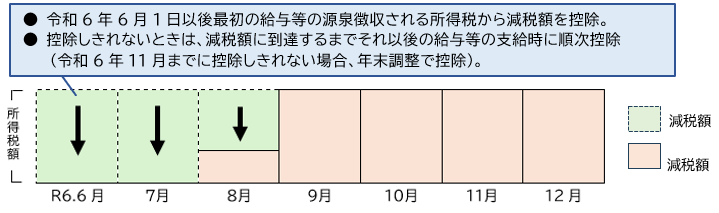

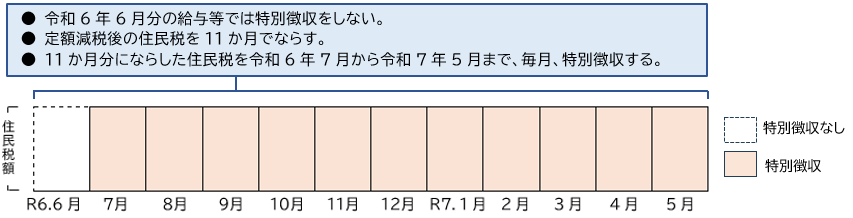

図表 所得税・住民税の定額減税(給与所得者の場合)の控除イメージ

(1) 所得税の定額減税

源泉徴収税額から次の金額の合計額を控除

① 本人 3万円(居住者)

② 同一生計配偶者または扶養親族(いずれも居住者) 1人につき3万円

(2) 住民税の定額減税

年間の住民税額から次の金額の合計額を控除

① 本人 1万円

② 控除対象配偶者または扶養親族(いずれも国外居住者を除く) 1人につき1万円

出典:TKC事務所通信