経営通信2020年10月号「“経営者保証のない融資“に向けた3つのポイント」

“経営者保証のない融資“に向けた3つのポイント

「経営者保証に関するガイドライン」(以下、経営者保証ガイドライン)は、経営者の個人保証について、中小企業・経営者・金融機関の自主的なルールを定めたもので、平成26年2年から運用されています。

昨年12月に金融庁が公表したデータによれば、民間金融機関における「新規融資に占める経営者保証に依存しない融資の割合(平成31年4月~令和元年9月)」は21.4%となっており、実績は多いとはいえませんが、経営者保証のない融資の道が開けつつあります。

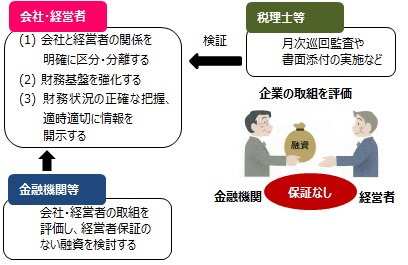

「経営者保証ガイドライン」では、経営者保証のない融資に向けて、企業と経営者に次の3つの対応を求めています。

(1) 会社と経営者の関係を明確に区分・分離する

経営者が自律的に会社と個人の資産・経理を明確に区分することや、資金のやりとりを社会通念上適切な範囲で行うことなどが求められます。「会社から経営者へ事業に関係のない貸付けをしない」「私的な飲食代やゴルフプレー代などを会社経費と混同しない」などがあげられます。

(2) 財務基盤を強化する

「会社の資産と収益力のみで借入金の返済が可能である」と金融機関が返済能力を判断できる財務状況が求められます。

そのため、業績向上を図り、利益を確保し、内部留保を潤沢にする努力を継続して行うことで、自己資本比率を高めて財務力を強くする必要があります。

(3) 財務状況の正確な把握、適時適切な情報開示等によって経営の透明性を図る

日々の正確な会計処理に基づいた信頼性の高い決算書によって、「会社と経営者の資金関係が明確に区分されていること」と「自社の経営状況」を経営者自らが説明して、金融機関からの信用を高めましょう。

説明は、年に1回の決算時だけでなく、月次決算によって作成された正確な試算表、資金繰り表などを毎月開示しましょう。

税理士等の検証によって開示内容の信頼性が高まる

3つの対応が充足されていることや開示された情報の信頼性を向上させるため、「経営者保証ガイドライン」では、税理士等の外部専門家による検証とその結果の報告を求めています。会計事務所による月次巡回監査や税理士法第33条の2による書面添付の実施なども検証と結果報告の一つと考えられます。

≪経営者保証のない融資のしくみ≫

出典 TKC事務所通信