FP通信2024年2月号「全額損金で役員退職金を効率よく準備 」

全額損金で役員退職金を効率よく準備

今回は企業型確定拠出年金の制度を使って、役員退職金を全額損金で効率よく準備する方法をご紹介します。

役員退職金の準備

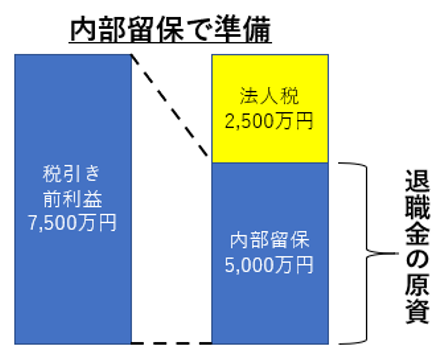

法人で退職金を準備する場合、一般的には利益から税金を払ったあとの内部留保で用意をします。

退職金5000万円

例えば、退職金5,000万円を払いたい場合、内部留保で5,000万円貯めるために、税引き前利益で7,500万円を作り、2,500万円の法人税を払うと5000万円残ります。これが退職金の原資になります。

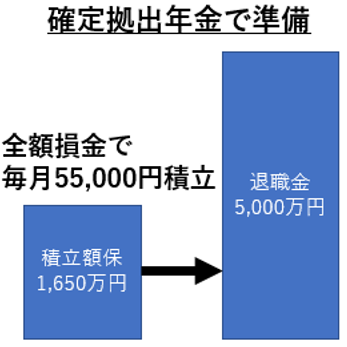

企業型DCで準備する場合

毎月上限の55,000円を25年間積み立てをすることで合計1,650万円積立ができます。この積立が仮に利回り年8%で運用されたとすると25年間で約5,000万円準備できることになります。

※参考:S&P500の平均利回りは1957年の導入以降の平均は約10%、直近10年の平均は約14%で、これより低い率で計算しました。

※上記はあくまでも過去の指標の目安であり、特定の商品の勧誘や売買の推奨等を目的としたものではありません。

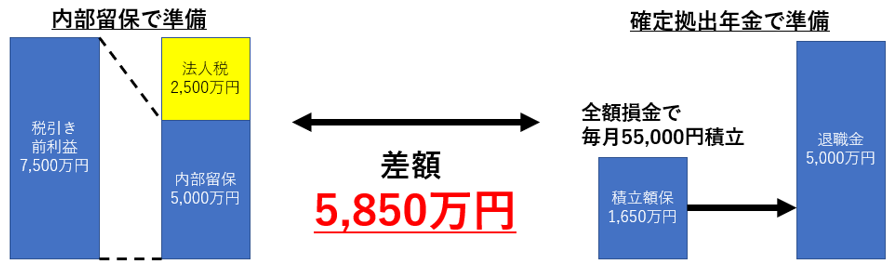

5,850万円の差

内部留保で普通に準備する場合は7,500万円必要、企業型DCの場合は1,650万円で済む可能性があります。5,000万準備するのに5,850万円差が出ます。

※上記の利回りで運用した場合のシミュレーションで、経済状況や選択する運用方法により変動します。

税制×運用の効果

退職金の準備の中で他にここまで効率よく積立ができるものは他にはありません。

役員の退職金受取時のメリット

役員の場合は企業型確定拠出年金を使うと受取時のメリットを享受することができます。

役員退職金

役員退職金を受け取る場合、通常は実際に退職して経営権が無くならないと税務調査で否認されてしまいます。

みなし退職金

しかし、企業型確定拠出年金の退職金は「みなし退職金」ですので、実際に退職しなくても受け取る事ができます。

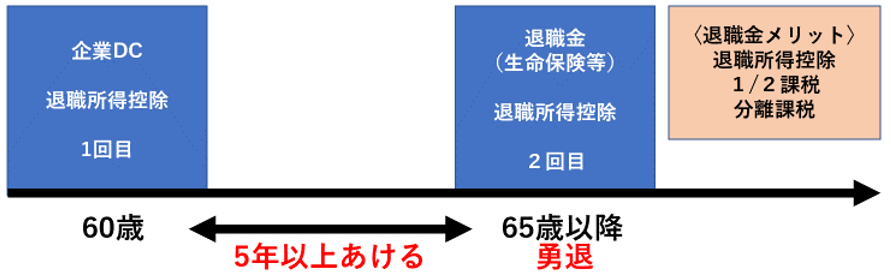

非課税枠の二重取り

例えば30歳に経営者になり、30歳からDCを始めた場合で考えます。企業型確定拠出年金の退職金を60歳で受け取ると30年間の退職所得控除の非課税枠を使えます。それから5年後、65歳で、会社から退職金をもらった場合は今度は35年の非課税枠を使えます。つまり、退職所得控除を二重取りができるのです。

退職所得控除

長年の勤労に対する報償的給与という意味合いが大きいので、税負担が軽くなるよう配慮されています。この制度を2回使えるのはとてもメリットがあります。

注意事項

二重取りを活用するには、期間を5年以上空ける、企業型DCを先に受け取るなど、要件があるのでご注意ください。

※税制や制度などは変更になる可能性がありますので、実際に受け取る前には事前に専門家等にご確認ください。

制度の導入について

今回は役員退職金の観点から効率が良いと思われる手法をご案内しましたが、制度にはメリットの他にデメリットはあります。他の制度の併用なども含めて専門家も交えてご検討ください。