FP通信2月号「保険料控除の枠を使いましょう」

保険料控除の枠を使いましょう

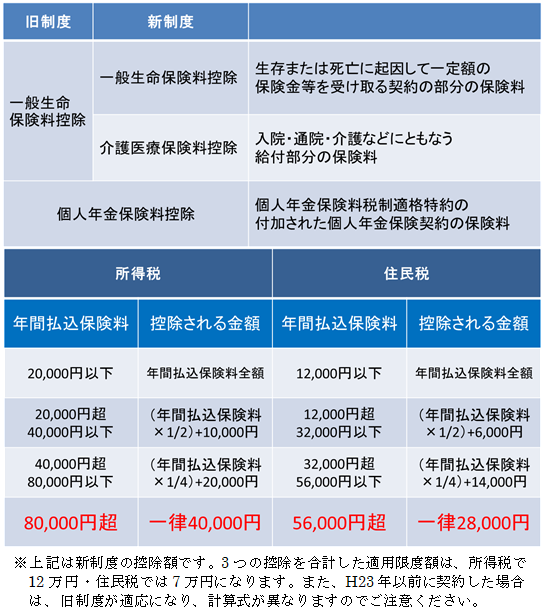

「生命保険料控除」ご存知でしょうか。ちょうどこの時期の確定申告や、年末に会社で処理する年末調整で目にすると思います。 「生命保険料控除」とは、所得控除の1つで、払い込んだ生命保険料に応じて、一定の金額がその年の所得から差し引かれ、 所得税・住民税の負担が軽減される制度です。契約の時期によって保険の種類と計算方法が変わります。新制度は平成24年1月1日以降に契約した生命保険が対象ですので、これから申し込む場合も新制度が適応されます。

「控除の枠を使っていない」という方、つまり保険に加入していない方は、もしかしたらもったいないことをしているかもしれません。例えば、「30歳、男性、年収500万円程度、税率:所得税10%、住民税10%」の方が、生命保険・医療保険・個人年金保険の枠をすべて使った場合(それぞれ年間8万円以上払う場合)、税金が毎年1.9万円安くなります。 仮に65歳まで同じ条件で続けた場合は66.5万円税金が安くなる計算です。自分には保険は必要ない!とお考えかもしれませんが、ちょっと視点を変えて考えてみませんか。 というのは、

「お金が戻ってくる」保険の中には、何年か掛け金を払って、将来解約するとお金が増えて戻ってくるタイプのものがあります。もし、将来の為にお金を貯金してるのであれば、有効にお金を増やす方法の一つとして活用してみてはいかがでしょうか。前述の30歳男性の場合、今から65歳まで続けると、掛けたお金が1.2倍から2倍以上になって戻ってくるものもあります。

「相乗効果」生命保険で増える分と合わせて、保険料控除で削減できた所得税・住民税の分を考えると、運用効果は増加します。将来掛金が増えて戻ってきて、その間税金を安くする効果(所得控除)があり、しかもその期間保障が付いているというものです。

「老後の生活費」今回取り上げた例は、将来の年金の上乗せとしてとても有効なプランの一つだと思います。他に似たものとしてiDeCoやNISA、積み立てNISAがあります。どちらも活用方法によってはとても高い効果が見込まれます。ご自分に合ったプランをよく考えて選択してください。

「注意点」保険の種類や条件、年齢、期間によっては、効果が少ないものや効果がないものがあります。また、当初の予定の時期よりも前に解約すると、掛け捨てになってしまうものや、戻ってくるお金が極端に少ないものもあります。払い続けられる金額の算定は必ず必要で、生活設計を考慮したプランニングが有効です。実際にご検討される場合はメリット、デメリットをよく考慮し、専門家に相談することをお勧めいたします。