FP通信8月号「老後2,000万円問題」

老後2,000万円問題

金融審議会 市場ワーキング・グループ が作成した「高齢社会における資産形成・管理」という報告書に「高齢夫婦無職世帯の平均的な姿で見ると、毎月の赤字額は5万円となっている」、「30年で約2,000円の取り崩しが必要となる」という記述から炎上し連日ニュースで取り上げらました。

この2,000万円という数字は高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)のあるモデルケースを例にとったものなので、全世帯が一律2,000万円貯めなくてはならないということではなく、各家庭の状況や生活スタイルによって必要な金額は変わります。炎上のおかげ(?)で、老後の資産形成に関する情報に触れるチャンスが増えました。いい機会なので、老後の生活を考えるきっかけとしてとらえてはいかがでしょうか。

ライフプランとキャッシュフロー表

どんな生活を送りたいか、そして、いつ、どのようなお金がいくらくらい必要になってくるかを明確にできます。ファイナンシャルプランナーに依頼をするとライフプラン表とキャッシュフロー表を作ってくれます。人生をすごすのか、プランニングをしてみませんか。

老後のための資産形成

具体的に必要な金額がわかったら、どのように準備するか計画を立てます。65歳からもらえる年金を70歳からもらうようにすると、もらえる金額が42%アップします。65歳から70歳までの生活費を確保することができるのなら有効な手段です。年金定期便に内が載ってますのでご覧ください。

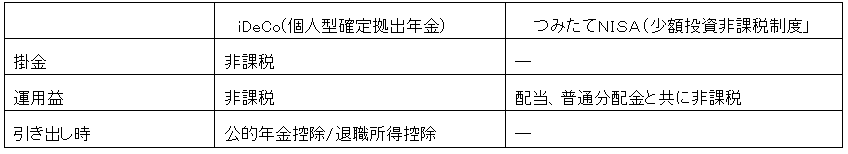

iDeCoとつみたてNISA

告書にも有効な対策としても挙げられていました。国が進めている制度なので、税制の優遇があります。

経営者

経営者の方でiDeCoに興味があるのなら、中小企業向けの選択型の確定拠出年金がおすすめです。23,000円の枠が55,000円に拡大されるのと、手数料等は会社負担、掛け金も会社の経費にすることもできます。また、掛け金は社会保険料の算定額に含まれないため、ケースによっては社会保険料の節約になる場合があります。

※記載の制度は要件やメリット・デメリット、注意事項がございます。検討の際には専門家にご相談ください。