「経営通信2018年7月号」を発行しました

特集記事は、知らなかったではすまない“保証”の注意点です。

保証と事業承継・相続の問題

(1)被相続人が残した保証債務はどうなる?

相続では、亡くなった経営者(以下、被相続人)が残したプラスの財産(現預金、不動産など)だけでなく、マイナスの財産(債務)と保証(連帯保証)も包括して、残された家族(以下、相続人)が承継します。

保証債務を承継しても事故が起こらなければ、その弁済を求められることはないのですが、事故が起こり、実際に弁済を求められて、相続した財産だけでなく、相続人自身が築いた財産さえも失った例が少なからずあります。被相続人が残した保証債務は、相続人にとって非常にリスクがあるものと、経営者は肝に銘じるべきです。

(2)経営者の保証債務は、事業承継者のみが相続するのか?

相続の際は、事業の承継者だけでなく、それ以外の相続人も、法定相続分に基づいて保証債務などのマイナス財産を包括的に承継することになります。

遺産分割協議で債務や保証を承継する相続人を決めても、法定相続分に基づく包括承継が優先されるので、経営に関与しない相続人にとっては重大な問題になります。

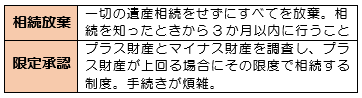

経営に関与しない相続人が被相続人(父)の保証債務を免れるには、次のような法手続きがあります。

(3)「経営者保証に関するガイドライン」の活用

中小企業経営者の8割以上が、自社の借入に対して個人保証を提供しています。

最近は、「経営者保証に関するガイドライン」に基づく金融機関の対応で、個人保証のない融資を受けている経営者も増えています。金融機関と相談して、自社が同ガイドラインの適用要件を満たしているかを確認することも必要です。

すでに後継者が決まっている場合は、円満な相続のために、経営者の個人保証を外すための交渉を行いましょう。

保証人保護のために保証の制限や情報提供義務を新設

2020年4月施行の改正民法(債務法)では、保証人を保護する規定が新設されています。

(1)安易に保証人になることを防止

親戚や友人などの頼みを断り切れずに保証人となってしまい、その親戚や友人の破綻によって、保証人として弁済を求められて、全財産を失うという事例は少なくありません。

そこまでの覚悟の上で保証人になったのならともかく、覚悟のないままやむを得ず保証人となってしまう例が多いことから、改正では、保証人になる手続きを厳重(慎重)にしました。

●保証人としての意思表示(公正証書の作成義務)

経営者ではない個人が、事業のための借入(主債務)の保証人になる場合は、その保証契約締結の日前1ヶ月以内に作成された公正証書において、「自分は保証債務を履行する意思がある」と表示しなければ、その保証債務の効力は生じません(保証の制限)。

つまり、主債務者とは仕事も財産も全く別である個人についてだけ、公正証書の作成が必要になります。

(2)保証人への情報提供義務

(1)保証人が個人の場合の情報提供義務

ア. 主債務者は、保証人になろうとする人に自己の財産や収支の状況を伝えなければなりません。

イ. 主債務者が返済できなくなった(期限の利益を喪失した)とき、債権者は2ヶ月以内にその旨を保証人に通知する必要があります(通知がないと、通知までに生じた遅延損害金を保証人に請求できない)。

(2)保証人(法人を含む)から請求があったとき

債務者は、次の情報を提供しなければなりません。

◎主債務の元本や利息等の不履行の有無

◎各債務の残額

◎弁済期到来分の額 など

保証は、身近な制度ですが、リスクのあるものです。正しい理解のもと、慎重な判断が求められます。