経営通信2023年8月号「インボイス制度直前対策【本則課税事業者向け】 受け取るインボイスの対応状況を確認しましょう」

インボイス制度直前対策【本則課税事業者向け】受け取るインボイスの対応状況を確認しましょう

取引先の準備と協力が必要不可欠な仕入インボイスの対応

仕入インボイスについて、取引先から事前に情報を得られていますか?制度開始直後は、掲載内容に不備のあるインボイスを受け取ることも考えられます。その場合、インボイスの記載内容についての責任は発行側にあり、受取側が追記・修正をすることが認められません。事前に取引先の協力を得て次の対応を済ませておきましょう。

(1) 取引先から登録番号の通知を受ける

事前に取引先から登録番号(T+13桁の数字〈法人の場合は、T+法人番号〉)の通知を受けて、国税庁「適格請求書発行事業者公表サイト」に登録番号を入力し、誤りがないかを確認しておきます。

ただし、登録申請から「適格請求書発行事業者公表サイト」に掲載されるまで数週間から数か月かかるため、検索時には、掲載されていないこともあります。また、登録番号を一度確認した後も、仕訳の発生タイミングで再確認しましょう。

(2) 仕入インボイスの様式を確認する

一般に、取引先との取引においては納品書、請求書、請求明細など複数の書類を受け取っているはずです。書類の名称等にかかわらず、インボイスに必要な記載事項が記載されいる書類がインボイスに該当します。取引先が発行するインボイスについて事前に確認し、様式のサンプルを入手しておきましょう。

(3) 経理処理への影響を考える

どの書類がインボイスになるかによって、自社の経理処理に影響を与えることがあります。そこで、自社での経理処理を念頭において、インボイスとなる書類について、取引先と検討することも必要でしょう。

また、会計ソフトに入力する際は仕入インボイスから「10%」「軽減税率8%」「免税事業者等からの仕入」を分ける必要があります。

取引先が免税事業者等の場合は登録状況をよく確認しましょう

(1) 取引先の登録状況を確認する

インボイス制度では、インボイスを発行できない免税事業者等からの仕入については、仕入税額控除ができなくなります。

小規模・個人事業者である取引先との取引(仕入・外注・不動産賃貸・サービス提供など)については、適格請求書発行事業者への登録状況の確認が必要です。

(2) 課税仕入に係る経過措置を考慮する

仕入税額控除ができなくなると、その分、自社の納税額が増えることになります。

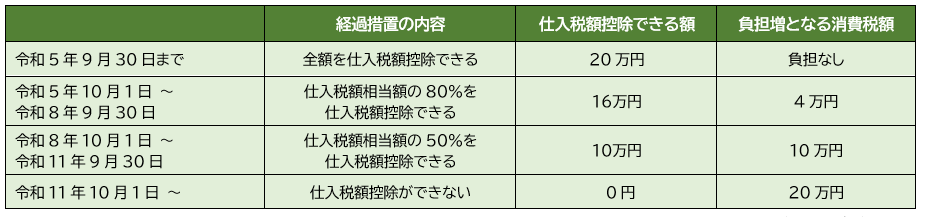

ただし、免税事業者等との取引への影響に配慮して経過措置が設けられており、令和8年9月30日までは仕入税額相当額の80%を、令和11年9月30日までは仕入税額相当額の50%を控除することができます(図表)。

図表 ◎ インボイスを発行できない免税事業者等から仕入れた場合の仕入税額控除の可能額(仕入額220万円のうち仕入税額相当額20万円のケース)

出典:TKC事務所通信