「資産活用通信2018年3月号」を発行しました

特集記事は、「平成30年度 個人所得課税の見直し」です。

【所得税・住民税】 給与所得控除・公的年金等控除を引下げ、基礎控除を引上げ

所得税の改正では、働き方の多様化に対応するため、サラリーマンの税負担を軽くする給与所得控除、誰もが受けられる基礎控除、年金にかかる所得税を軽くする公的年金等控除の3つが一体的に見直されます。

1. 給与所得控除を一律10万円引下げ

サラリーマン(給与所得者)の収入から控除される給与所得控除が一律10万円引き下げられるとともに、控除額の上限が195万円(年収850万円超)に引き下げられるなどの改正が行われます。

ただし、下記(2)の基礎控除の引上げ(一律10万円)が併せて行われるため、年収850万円以下の場合、税負担は変わりません。

【適用】 平成32年分以後の所得税から(住民税は平成33年度分以後から)

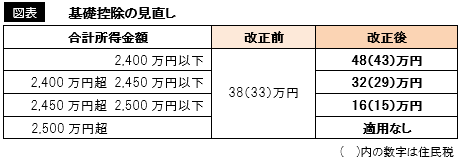

2. 基礎控除を一律10万円引上げと所得制限の導入

基礎控除が38万円(住民税33万円)から48万円(住民税43万円)に引き上げられるとともに、所得制限が導入され、合計所得金額が2,400万円を超えると控除額が逓減し、2,500万円を超えると適用がなくなります。(図表)

【適用】 平成32年分以後の所得税から(住民税は平成33年度分以後から)

3. 公的年金等控除を一律10万円引下げ

年金受給者の公的年金等の収入から控除される公的年金等控除が一律10万円引き下げられるとともに、公的年金等の収入金額が1,000万年を超えると控除額の上限が195万5千円になるなどの改正が行われます。また、公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円超2,000万円以下の場合、2,000万円超の場合には、控除額及び控除額の上限について、それぞれ10万円、20万円がさらに引き下げられます。

【適用】 平成32年分以後の所得税から(住民税は平成33年度分以後から)

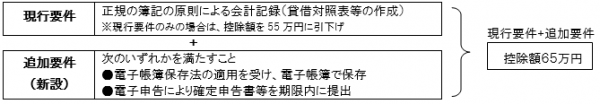

【所得税・住民税】 青色申告特別控除(控除額65万円)の要件の見直し

個人事業者の青色申告特別控除の控除額が現行の65万円から55万円に引き下げられます。ただし、現行の要件に加え

て、電子帳簿による保存や、電子申告を行うなどの新たな要件を満たせば、65万円の控除を受けることができます。